仲介会社の手数料は安くできる?札幌で賃貸管理を依頼できる仲介会社3選

収益物件売却には実績豊富で地域市場に精通した仲介会社選びが重要です。信頼できる担当者や適正な仲介手数料を確認し、交渉でコスト削減も可能です。

目次

収益物件売却時に仲介会社を選ぶ際のポイント

引用元:Photo AC

収益物件を売却する際には、適切な仲介会社選びが成功の鍵を握ります。売却のスピードや価格は仲介会社によって大きく異なるため、慎重な選択が必要です。

◇収益物件の売却実績が多い

収益物件の売却をスムーズに進めるには、売却実績が豊富な仲介会社を選ぶことが重要です。過去の取引データを基に適正価格を提示し、的確な売却戦略を立てられるため、実績の多い会社は信頼性が高いと言えます。

さらに、購入希望者とのネットワークを多く持つ会社なら、売却までの期間を短縮できる可能性が高まります。公式サイトや取引事例を確認し、その会社が収益物件の売却に特化しているかを見極めましょう。

◇地域に精通している

売却エリアの市場動向を理解している仲介会社を選ぶことも成功の秘訣です。地域ごとの賃貸需要や価格相場を正確に把握している会社なら、適正価格で売却できる可能性が高まります。

特に、商業施設や交通機関の発展状況、賃貸需要の変化に詳しい会社を選ぶことで、より有利な条件で売却が可能となります。地元密着型の不動産会社を候補に入れ、その地域に強い会社かどうかを確認することが大切です。

◇担当者が信頼できる

仲介会社選びでは、担当者の対応力も大きなポイントです。スピーディーかつ的確な対応を行う担当者は、物件の魅力を効果的に伝え、購入希望者との交渉をスムーズに進められます。

問い合わせ時の対応や面談を通じて、信頼できるかどうかを確認しましょう。また、担当者との相性も考慮することで、売却活動を安心して任せられる人を選ぶことが成功につながります。

【あわせて読みたい】

収益物件売却時の仲介手数料の目安

引用元:Photo AC

収益物件を売却する際、仲介会社に支払う仲介手数料は避けられない費用です。手数料は売却価格に応じて決まるため、事前に目安を把握しておくことで、不要なコストを抑えスムーズな売却を目指せます。

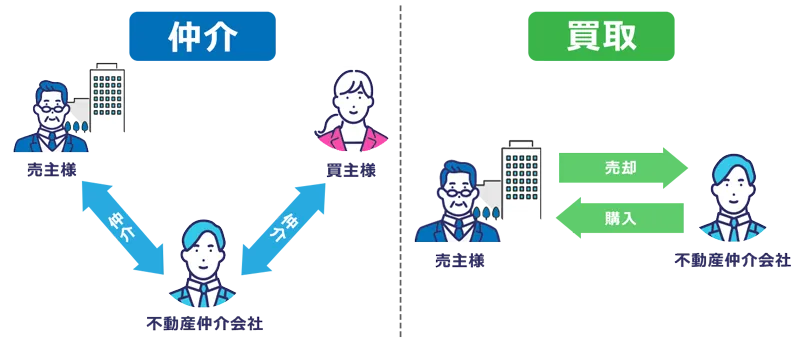

◇仲介手数料とは

仲介手数料とは、不動産売却時に仲介会社へ支払う報酬を指します。この費用には、広告費や物件の査定、購入希望者との交渉、契約手続きなど、売却活動にかかるさまざまな業務が含まれます。

特に収益物件では、投資家や法人向けの販売戦略が必要になるため、仲介手数料を支払うことでより効果的な売却活動が期待できます。仲介会社はこれらの業務を代行し、売却を円滑に進める役割を果たします。

◇仲介手数料の上限と計算方法

仲介手数料には法律で上限が定められており、売却価格に応じて異なります。以下の計算式で算出されるのが一般的です。

- 200万円以下の場合:売却価格の5%

- 200万円超~400万円以下の場合:売却価格の4%

- 400万円超の場合:売却価格の3%

例えば、3,000万円の収益物件を売却する場合の仲介手数料は次の通りです。

- 200万円 × 5% = 10万円

- 200万円 × 4% = 8万円

- 2,600万円 × 3% = 78万円

合計で96万円(+消費税)となります。この上限を超える手数料の請求は違法ですが、特別なサービスを受ける際には追加費用が発生することもあります。

◇適正な手数料を確認する

仲介会社と契約を結ぶ際には、手数料の計算方法や内訳を確認することが重要です。不明な点があれば必ず説明を求め、適正な手数料を理解しておくことで、売却のコストを最小限に抑えることができます。

手数料の仕組みを正しく把握し、計画的に売却活動を進めることが成功の鍵となります。

仲介手数料を抑えるための上手な交渉方法

引用元:Photo AC

収益物件を売却する際、仲介手数料は大きなコストとなりますが、適切な交渉で削減が可能です。本記事では、交渉方法やリスクを解説し、スムーズな売却のためのポイントを紹介します。

◇主な交渉方法

収益物件の売却では、仲介手数料の交渉を通じてコストを抑えられる場合があります。ただし、交渉を成功させるには、不動産会社にとってもメリットのある条件を提示することが重要です。

・1社で収益物件を買い替える

売却と同時に新しい収益物件を購入する場合、同じ不動産会社に仲介を依頼すると、手数料の引き下げが期待できます。売却と購入の両方で取引が発生するため、不動産会社にとってもメリットが大きくなります。

この際、「買い替えもお願いするので手数料の調整は可能か」と事前に交渉してみると良い結果を得られる可能性が高まります。

・専属専任媒介契約を結ぶ

媒介契約には「一般媒介契約」「専任媒介契約」「専属専任媒介契約」の3種類があります。専属専任媒介契約を結ぶと、不動産会社はその物件の売却を独占的に担当できるため、手数料の値引き交渉がしやすくなります。

媒介契約の締結前に交渉することで、不動産会社側の期待に応じた割引を引き出せる場合があります。

・仲介手数料無料の不動産会社を選ぶ

一部の不動産会社では、売却時の仲介手数料を無料にするサービスを提供しています。この仕組みでは、不動産会社が買主側から手数料を受け取るため、売主にとって大幅なコスト削減が可能です。

ただし、サービス内容やサポート範囲が限定される場合があるため、事前に詳細を確認しておくことが大切です。

◇仲介手数料を安くする際のリスク

手数料の削減にはメリットがある一方で、注意すべきデメリットも存在します。手数料を大幅に削減すると、不動産会社が販売活動を積極的に行わなくなる可能性があります。

通常、仲介会社は広告費をかけて物件を宣伝しますが、手数料が低い場合、広告の掲載回数が減少したり、営業活動が控えめになったりする場合があります。

また、安価な手数料の不動産会社を利用する際には、サポートの質が十分でない場合があります。価格交渉や契約手続きが不十分だと、売却価格が下がり、結果的に損失が発生する可能性も考えられます。

手数料の額だけで判断せず、不動産会社のサービス内容や実績も総合的に評価しながら交渉を進めることが重要です。

【あわせて読みたい】

収益物件を売却する際の基本的な流れ

収益物件の売却は、一般的な住宅売却とは異なり、投資目的や市場動向を考慮した専門的な判断が求められます。売却時期や価格設定、契約条件の交渉などによって結果が大きく変わるため、慎重な計画と知識が必要です。ここでは、投資用不動産をスムーズかつ有利に売却するための基本的な流れを段階的に解説します。

◇売却する目的を明確にする

収益物件を売却する際は、まず「なぜ売却するのか」という目的をはっきりさせることが重要です。目的が曖昧なまま進めると、販売時期や価格設定を誤り、満足のいく結果を得にくくなります。たとえば、資金調達を目的とする場合は、売却額と時期を考慮した資金計画を立てる必要があります。

また、赤字経営や維持コスト(固定資産税・修繕費など)の負担が重い場合は、早期売却によってリスクを軽減する選択も現実的です。さらに、地価上昇の波に乗って利益を確定させたい場合には、周辺エリアの相場や投資需要を分析し、最も高く売れるタイミングを見極めることが欠かせません。

このように、売却の目的を明確にしておくことで、判断基準が明瞭になり、効率的で後悔のない取引を進められます。

◇売却相場の把握ののち不動産業者に査定を依頼する

収益物件の売却では、まず市場の相場を把握した上で不動産会社へ査定を依頼します。事前に自らも周辺の取引事例や類似物件の価格を確認しておくと、査定内容を客観的に判断できます。

投資用物件の価格は「土地と建物の積算価格」「家賃収入を基にした収益価格」「近隣の市場価格」の3要素をもとに算出されるのが一般的です。査定を依頼する際は、登記簿謄本や修繕履歴、家賃明細(レントロール)などを準備しておくとスムーズです。

また、入居率や賃料相場、管理状況なども整理しておくと、不動産会社にとってより精度の高い査定が可能になります。自ら相場を理解したうえで査定を受けることで、提示された金額の妥当性を冷静に判断でき、納得度の高い売却価格を設定しやすくなります。

◇不動産業者と媒介契約を締結する

査定結果に納得したら、不動産会社と「媒介契約」を締結します。媒介契約には「一般媒介」「専任媒介」「専属専任媒介」の3種類があり、それぞれ依頼の範囲や報告義務が異なります。

・一般媒介

複数の会社に同時依頼できるため、幅広い買主へのアプローチが可能ですが、販売状況の報告義務がなく進捗が把握しにくい面があります。

・専任媒介

1社のみへの依頼で、2週間に1回以上の報告義務があり、販売活動を計画的に進めやすいのが特長です。専属専任媒介は最も報告頻度が高く(週1回)、販売活動を密に把握できますが、売主自身が見つけた買主と直接契約はできません。

複数の買主候補を同時に探したい場合は一般媒介、1社と綿密に戦略を立てたい場合は専任系の契約を選ぶのが適しています。物件の性質や売却方針に応じた媒介契約の選択が、成功への第一歩となります。

◇売却活動および条件交渉

媒介契約締結後、不動産会社はインターネット広告、チラシ、投資家向け情報サイトなどを活用して本格的な販売活動を行います。投資用物件では「収益性」「安定した賃貸需要」「節税効果」を明確に打ち出すことが鍵です。

たとえば、入居率の高さや周辺の賃貸需要、利回りシミュレーションなどを提示することで、投資家の関心を引きやすくなります。また、入居中物件は内覧が難しいため、建物点検報告書や新耐震基準適合証明書など、信頼性を高める資料を整備しておくと安心です。

購入希望者が現れた場合には、売却価格や引き渡し日、設備の引継ぎなどの条件交渉を行います。事前に譲れない条件や最低価格を明確にしておくことで、無理のない交渉が可能となり、納得のいく契約につながります。

◇売買契約および引き渡しの実施

条件交渉がまとまったら、買主との間で正式な売買契約を結びます。契約時には、売買契約書や重要事項説明書の内容を十分に確認し、金額・引き渡し日・特約・瑕疵担保責任の範囲などを明確にしておくことが大切です。

署名・押印後、買主から手付金を受領すれば契約成立です。住宅ローンが残っている場合は、金融機関に相談のうえ抵当権抹消や一括返済の手続きを行います。さらに、仲介手数料・登記費用・税金などの諸費用も事前に把握しておきましょう。

引き渡し時には、残代金を受領した後、鍵や取扱説明書、設備保証書などを買主に渡します。入居者への通知や管理会社への連絡、敷金の精算などの事務手続きも忘れずに行う必要があります。

最後に司法書士立ち会いのもとで所有権移転登記を完了し、全ての精算処理が終われば取引完了です。円滑な手続きと誠実な対応が、信頼できる取引の実現につながります。

売却前に賃貸経営についても検討しよう

投資用物件を売却する際、「すぐに現金化すべきか」「もう少し保有した方が良いか」と迷う方は少なくありません。確かに売却によってまとまった資金を得ることは可能ですが、賃貸物件として活用することで長期的な家賃収入を得るという選択肢もあります。

こちらでは、売却と比較した際の賃貸経営のメリットや注意点、そして成功のためのポイントを整理してご紹介します。

◇初期費用を抑えて賃貸経営を開始できる

新たに賃貸物件を購入して経営を始める場合、多額の初期投資が必要となりますが、既に所有している空き家を活用すればその負担を大きく抑えることが可能です。

壁紙や床の張り替え、簡単な設備修繕、ハウスクリーニングなどの最低限のリフォームを行うだけで、入居募集を始められるケースもあります。特に築浅の物件や立地の良い建物であれば、比較的短期間で入居者を確保できる可能性が高いでしょう。

新築購入に比べて初期費用を大幅に節約できるうえ、家賃収入によって投資を早期に回収できる点も魅力です。リスクを最小限に抑えながら資産を活用したい方にとって、既存物件を使った賃貸経営は現実的で有効な方法といえます。

◇安定した家賃収入が得られる

売却による利益は一度きりですが、賃貸経営を行えば継続的な家賃収入を得ることができます。入居者が安定している場合、毎月の賃料は安定収入として生活費やローン返済、固定資産税の支払いなどに充てることが可能です。

また、家賃収入は将来の老後資金としても役立ち、長期的な資産形成の手段としても効果的です。さらに、賃貸実績がある物件は投資家からの評価が高く、将来売却する際にも価格面で優位に働くことがあります。

このように、空き家を賃貸物件として運用することで、資産を「生かす」運用に変え、安定的に収益を確保することが可能です。

◇維持管理費を経費として処理できる

空き家を所有しているだけでは、固定資産税や管理費などの支出はすべて個人負担となります。しかし、賃貸経営を行う場合は、これらの費用を「必要経費」として扱うことができ、所得税や住民税の軽減につながります。

具体的には、修繕費・清掃費・設備交換費・広告宣伝費・管理委託費などが経費として認められます。また、建物の減価償却費も経費計上できるため、実際の収益に対する課税額を抑えられるのが大きなメリットです。

さらに、税務処理を適切に行うことで、節税と資産維持の両立が可能になります。このように、賃貸経営は単なる収益源にとどまらず、税務上の利点を活かした効果的な資産運用手段といえます。

◇住居を資産として保有し続けられる

売却してしまうと不動産は手放すことになりますが、賃貸経営を選択すれば所有権を維持したまま資産として活用できます。たとえば、将来的に子どもや自分が再び住む予定がある場合、一時的に貸し出すことで家賃収入を得ながら建物を維持できます。

また、賃貸経営を行うことで定期的な点検や修繕が行われ、建物の劣化防止にもつながります。さらに、賃貸経営を続けた後に売却する場合でも、収益実績があることで物件価値が高まり、買主にとっても魅力的な投資物件として評価されやすくなります。

このように、賃貸活用は「資産の維持」と「収益の確保」を両立できる長期的な運用方法です。

【あわせて読みたい】

▼収益物件売却で資産運用!インカムゲインとキャピタルゲインを徹底比較

賃貸管理には理解しておきたい注意点もある

賃貸物件を運用する際には、家賃収入などのメリットがある一方で、管理に関する注意点を理解しておくことが欠かせません。建物の維持管理や入居者対応、修繕費用の発生、法的トラブルへの対応など、経営には一定のリスクが伴います。

安心して運用を続けるためには、専門家や管理会社のサポートを活用しながら、経営面・法務面のポイントをしっかり理解しておくことが大切です。

◇経営開始時にリフォームをする必要がある場合も

賃貸経営を始める際には、入居者が快適に暮らせる状態に整えるためのリフォーム費用が発生することがあります。特に築年数が経過している物件では、内装や設備の老朽化が入居率に直結するため、費用対効果を考慮した改修が必要です。

とはいえ、過剰なリフォームは初期費用を圧迫するため、賃貸仲介の実績がある不動産会社に相談し、地域ニーズに合わせた最小限かつ効果的な工事を行うことが重要です。たとえば、キッチンや浴室などの水回りを中心に改修するだけでも入居希望者の印象が大きく変わります。

リフォームは単なる支出ではなく、入居促進と長期収益化のための「投資」として計画的に行いましょう。

◇定期的に修繕費用が発生する

築年数の古い物件では、入居中や契約更新時に修繕費が発生する可能性があります。設備の不具合や外壁の劣化などを放置すると、入居者の満足度が低下し、解約や家賃下落の要因となるため注意が必要です。

修繕費を事前に見積もり、年間の維持費を予算化しておくことで、突発的な支出を防げます。定期的なメンテナンスを実施することは、結果的に物件価値を維持し、安定した収益を得るうえで欠かせません。また、修繕対応が迅速であるほど入居者の信頼も高まり、長期入居につながります。

◇所有する物件を他人に貸すため自分で使えなくなる

賃貸経営を始めると、物件を入居者に貸している間は自由に使用することができません。借地借家法により入居者の権利が強く保護されているため、オーナーの都合だけで退去を求めることは原則できません。

将来的に自分で利用する予定がある場合は、「定期借家契約」を活用するのがおすすめです。この契約では、契約期間をあらかじめ定めておくため、更新の義務がなく、契約満了後に確実に退去してもらうことができます。

将来の売却や自宅利用を視野に入れている場合でも、定期借家契約を活用すれば柔軟な資産運用が可能です。

◇売却時に得られる税制優遇が得られなくなる

マイホームや相続した住宅を売却する際、「居住用財産の3,000万円特別控除」などの税制優遇が受けられる場合があります。しかし、一度でも賃貸に出して事業用として扱われると、この特例の対象外となり、譲渡所得税の負担が増加します。

所有期間が5年未満の場合は約40%、5年以上でも約20%が課税されるため、節税効果を失うリスクは大きいといえます。そのため、売却と賃貸のどちらを選ぶかを判断する際は、税金面での影響を事前に確認し、税理士などの専門家へ相談してから決定することが重要です。

賃貸管理を成功させるためのポイント

賃貸経営を長期的に安定させるためには、単に入居者を募集するだけでは不十分です。物件の維持管理、適切な収益計画、そして信頼できる管理会社の選定といった複数の要素を総合的に考慮する必要があります。

こちらでは賃貸管理を成功させるためのポイントを解説します。

◇賃貸物件への需要を確認しておく

賃貸管理の第一歩は、物件が所在する地域にどの程度の賃貸需要があるかを確認することです。間取りや設備が良くても、入居希望者が少ないエリアでは空室が続き、安定した家賃収入を得ることが難しくなります。

周辺地域の人口動態、単身者やファミリー層の割合、大学や企業の立地、駅や商業施設へのアクセスなどを調査して需要を把握しましょう。また、近隣物件の賃料相場や過去の成約事例を確認することで、現実的な家賃設定が可能になります。

こうした市場分析を行うことで、入居者が集まりやすい条件を見極め、安定経営の基盤を築けます。

◇物件の状態を確認し必要に応じてリフォームを検討

リフォームは物件の印象や競争力を高める有効な手段です。外観や内装、設備を改善することで、入居者の満足度を高め、空室リスクを軽減できます。特に水回りや床、屋根などの劣化が目立つ場合は、早めの改修が望ましいでしょう。

ただし、過剰なリフォームは費用がかさむため、賃貸管理会社に相談して地域の需要に合った改修内容を選ぶことが大切です。リフォーム費用と期待収益を比較し、投資効果が見込める範囲で実施することが成功の鍵です。

ときには最低限の補修で十分なケースもあるため、「自宅感覚」ではなく「収益物件」としての視点を持つことが重要です。

◇空室を想定したシミュレーションを十分に実施する

賃貸経営では、常に満室で運営できるとは限りません。そのため、空室率を考慮した収支シミュレーションを行うことが欠かせません。一般的な目安として、空室率は5〜10%程度を想定するのが現実的です。

空室率を無視して家賃収入を試算すると、修繕費やローン返済、管理費の支払いが困難になるリスクがあります。万が一空室が発生しても経営が成り立つよう、十分な余裕を持った資金計画を立てておくことが大切です。

こうしたシミュレーションを通じて、安定的な経営を維持するためのリスク対策を講じておきましょう。

◇賃貸管理会社の選定を慎重にする

賃貸管理を成功に導く最も重要な要素の一つが、管理会社の選定です。管理会社の対応力やノウハウによって、入居率・収益性・オーナーの負担が大きく左右されます。選定の際は、地域密着で実績のある会社を中心に検討し、入居者募集力やトラブル対応力、報告体制などを比較しましょう。

管理費用が安いだけで選ぶのではなく、入居率・更新率・過去のトラブル対応実績を確認し、信頼性を重視することが重要です。また、担当者の対応の丁寧さやコミュニケーションの取りやすさもポイントです。

管理会社は単なる代行業者ではなく、オーナーの経営を支えるパートナーです。信頼できる会社を選ぶことが、長期的な安定経営への第一歩となります。

札幌で売却および賃貸管理を依頼できる不動産会社3選

札幌で収益物件を売却または賃貸管理を依頼する際は、信頼できる不動産会社選びが重要です。地域の市場に精通し、豊富な実績を持つ会社を選ぶことで、スムーズな売却や安定した賃貸運営を実現できます。以下に、札幌で実績のある不動産会社を紹介します。

◇スペースエンタープライズ株式会社

引用元:スペースエンタープライズ株式会社

スペースエンタープライズは、札幌を中心に不動産売却や賃貸管理を手がける会社です。特に賃貸管理に注力しており、オーナーの負担を軽減するためのサポート体制が充実しています。入居者対応や建物管理だけでなく、空室対策やリフォームの提案を行い、長期的な収益確保を支援します。

| 会社名 | スペースエンタープライズ株式会社 札幌支店 |

| 所在地 | 〒060-0032 北海道札幌市中央区北2条東13-26-45 |

| 電話番号 | 011-522-9540 |

| 公式ホームページ | https://space-enterprise.jp/ |

売却に関しても、札幌エリアの市場動向を踏まえた査定と販売活動を行っており、地域密着型のサービスが魅力です。

スペースエンタープライズ株式会社について詳しく知りたい方はこちらも併せてご覧ください。

▼利益最大化とスピード現金化を実現!収益物件売買におけるスペースエンタープライズの秘策

さらに詳しい情報は公式ホームページでも確認できます。ぜひチェックしてみてください。

▼スペースエンタープライズ株式会社の公式ホームページはこちら

◇ スター・マイカ株式会社 札幌支店

スターマイカ株式会社は、投資用不動産の売却や賃貸管理に特化した不動産会社です。特に投資用マンションの買取を積極的に行っており、スピーディーな売却が可能です。通常の仲介とは異なり、直接買取を選べるため、早期売却を希望するオーナーに適しています。

| 会社名 | スター・マイカ株式会社 札幌支店 |

| 所在地 | 〒060-0001 北海道札幌市中央区北1条西3-2 井門札幌ビル 8階 |

| 電話番号 | 011-272-9370 |

| 公式ホームページ | https://www.starmica.co.jp/ |

また、賃貸管理では、入居者募集から家賃管理、修繕対応まで一貫したサービスを提供し、オーナーの手間を大幅に軽減します。

札幌市・江別市・北広島市・千歳市の収益物件売却|おすすめ不動産会社3選

◇株式会社常口アトム

株式会社常口アトムは、北海道全域で不動産売買や賃貸管理を行う大手不動産会社です。札幌エリアの市場動向に詳しく、戦略的な販売活動で売却を成功に導きます。

| 会社名 | 株式会社常口アトム |

| 所在地 | 〒060-0002 北海道札幌市中央区北2条西3-1−12 敷島ビル 3F |

| 電話番号 | 0120-270-206 |

| 公式ホームページ | https://www.jogatom.co.jp/ |

また、賃貸管理の実績も豊富で、空室対策やトラブル対応など、オーナーのニーズに応じた幅広いサービスを提供しています。売却と賃貸管理の両方に対応しているため、不動産運用をまとめて任せたい方にもおすすめの会社です。

札幌市・江別市・北広島市・千歳市の収益物件売却|おすすめ不動産会社3選

まとめ

今回は収益物件売却時の仲介手数料について解説しました。

収益物件を売却または賃貸管理を依頼する際、適切な不動産会社選びが成功の鍵となります。売却では、豊富な実績を持つ会社を選ぶことで、適正価格でのスムーズな売却が可能になります。地域市場に精通した会社であれば、エリアの賃貸需要や価格相場に基づいた的確な提案が期待できます。また、担当者の対応力も重要なポイントで、迅速で的確な対応が売却成功の要となります。

仲介手数料は法律で上限が定められており、売却価格に応じた計算式で算出されます。手数料削減の交渉方法として、買い替え時の同時依頼や専属専任媒介契約の締結が有効です。ただし、過度な手数料削減は広告や販売活動の質を下げる可能性があるため、サービス内容を十分に確認することが重要です。

収益物件の売却を検討している方の参考になれば幸いです。

関連する記事

利益最大化とスピード現金化を実現!収益物件売買におけるスペー...

スペースエンタープライズは、顧客のニーズに応じた即日買取査定とじっくり売却高額査定の2つの査定方法を提供しています。即日買取は迅速な現金化に適し、じっ...

賃貸管理の委託範囲はどこまで?一般管理とサブリースの違いとは

賃貸管理はオーナーの負担を軽減し、効率的な運営を実現します。委託内容には「一般管理」と「サブリース」があり、選択により収益やリスクが異なります。信頼で...